Avec une assurance-vie, vous pouvez répartir votre investissement entre le fonds euros, pour garantir une partie de votre capital, et les unités de compte, des placements plus dynamiques. Parmi les nombreuses unités de compte disponibles, les fonds indiciels cotés, appelés aussi ETF, séduisent particulièrement les épargnants. Ils suivent fidèlement les indices côtés des marchés boursiers. Si le risque de volatilité est manifeste, ces valeurs peuvent afficher des performances élevées. Explications.

Qu’est-ce qu’un ETF/tracker?

L’ETF, Exchange Traded Fund, est un fonds d’investissement répliquant un indice financier. Il reproduit fidèlement son évolution, raison pour laquelle il est aussi appelé couramment «tracker» ou encore sous-jacent.

Rappelons ceci: les indices sont des paniers d’actions et d’obligations regroupant des entreprises cotées. Ils sont considérés comme les baromètres des marchés boursiers.

Comment choisir ses ETF?

En fonction des indices suivis

Les ETF permettent d’acheter des produits financiers reproduisant des indices connus.

- Un indice boursier

Il se compose des plus grandes capitalisations d’un pays ou d’une zone économique.

Citons par exemple:- le CAC 40 regroupant les 40 plus grandes sociétés françaises;

- le S&P 500 (SPX), un indice phare, réunissant les 500 plus grandes entreprises américaines, le NASDAQ-100;

- le DAX 40 en Allemagne;

- le STOXX 600 pour l’Europe;

- le MSCI World comportant plus de 1500valeurs cotées de 23pays.

Mais il en existe beaucoup d'autres !

- Un indice sectoriel

Cet indice regroupe les valeurs d’un même secteur d’activité ou encore d’une même industrie.

Par exemple, le CAC Biens de consommation, le CAC Industries ou le STOXX 600 Chemicals…

- Un indice thématique

Il se focalise sur un écosystème en croissance sans considération géographique ou sectorielle. Cet indice suit le rendement de sociétés adoptant la même thématique d’investissement. Par exemple: la santé, la sécurité ou l’environnement.

- Des matières premières

Les ETF peuvent enfin suivre l’évolution du cours de l’or, du baril du pétrole, du gaz naturel, du cacao… Ces fonds sont parfois appelés ETC, Exchange Traded Commodities.

Cette alternative aux actions est une bonne façon de diversifier votre portefeuille. Certains métaux comme l’or ou l’argent sont des valeurs refuges. Leur prix a souvent tendance à augmenter lorsque les marchés baissent fortement.

En fonction des types d’ETF

On distingue trois catégories d’ETF:

- Les ETF sur indices de marché

Ils suivent des indices boursiers, sectoriels…

- Les ETF sur indices de stratégie

Ils reproduisent la performance d’indices intégrant des stratégies d’investissement.

- Les ETF avec possibilité d’effet de levier

Ils permettent de multiplier les tendances de l’indice suivi à la hausse comme à la baisse.

Pourquoi choisir l’assurance-vie pour investir dans des ETF?

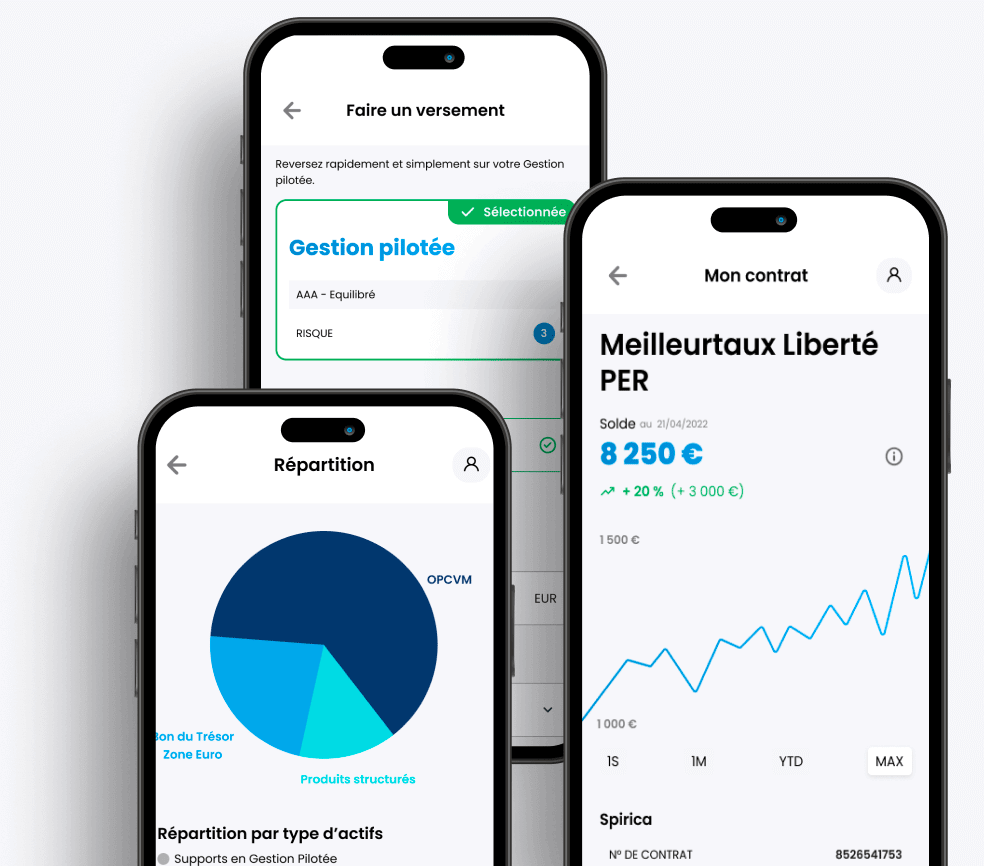

L’assurance-vie permet de faire fructifier son patrimoine en bénéficiant d’une fiscalité avantageuse. Parmi les placements les plus dynamiques, l’épargnant peut choisir entre de nombreuses unités de compte (UC). Par exemple, l’assurance meilleurtaux Liberté Vie offre une large gamme de supports financiers, dont de nombreux ETF.

Les ETF présentent un double intérêt:

- Diversifier vos unités de compte;

- Offrir d’excellentes performances pour faire fructifier votre épargne.

Si les ETF affichent de bons résultats sur un horizon à long terme, il est important de bien considérer qu’ils peuvent évoluer à la hausse comme à la baisse. Le capital investi n’est jamais garanti.

Ce qu’il faut savoir avant d’acheter des ETF sur une assurance-vie

Si acheter des ETF est possible avec un compte titres ordinaire (CTO), un plan épargne en actions, un PEA, ces fonds sont éligibles en assurance-vie. Mais certaines de leurs particularités ne sont pas effectives dans le cadre de l’assurance-vie.

- Les ETF sont des produits aux frais de gestion très bas, environ 0,4% par an.

Dans le cadre d’une assurance-vie, des frais de gestion s’appliquent sur les unités de compte. Ils viennent s’ajouter aux frais spécifiques des ETF.

À titre d’exemple, ils sont de 2% au maximum pour l’assurance meilleurtaux Liberté Vie.

- Les ETF sont cotés en continu. Cela signifie qu’il est possible de les vendre ou de les acheter 24h/24.

Une flexibilité ne pouvant pas être retrouvée avec l’assurance-vie. Une opération de liquidation ou d’acquisition peut prendre plusieurs jours.

Questions fréquentes sur les ETF et l’assurance-vie

Qu’est-ce qu’un ETF ?

L’ETF, Exchange Traded Fund, ou tracker est un fonds indiciel répliquant l’évolution d’indices cotés en Bourse, à la hausse comme à la baisse.

Quel est l’intérêt des ETF ?

Peu coûteux, assez simple à comprendre, ce produit financier permet de diversifier votre portefeuille d’unités de compte, dans le cadre d’une assurance-vie.

Un autre intérêt des ETF: leurs rendements souvent supérieurs aux OPCVM ou à certains fonds actions.

Prenons par exemple l’indice américain, S&P 500. Depuis sa création, il affiche un rendement annuel stable de l’ordre de 10%. Une performance reproduite par l’ETF S&P 500.

Attention, les performances passées ne présagent pas les résultats à venir. Investir dans des ETF présente toujours un risque de perte en capital.

Quelle est l’assurance-vie idéale pour investir en ETF ?

Avec 40 ETF différents, l’assurance-vie meilleurtaux Liberté Vie est le contrat idéal. Pas de frais d’entrée, ni d’arbitrage, des frais de gestion limités et un ticket d’entrée très accessible à partir de 500€.

Pour optimiser vos investissements et la gestion de votre portefeuille, les conseillers de meilleurtaux vous accompagnent.